Diversifier son capital n’est pas une mince affaire. La majeure partie des épargnants n’y pense même pas par méconnaissance. L’éducation financière est importante dans un monde capitaliste. Utiliser son argent comme un moyen de consommation n’est pas suffisant pour assurer son avenir et celui de sa famille.

Découvrez les différents produits financiers accessibles à toutes les bourses en parcourant ce guide pratique. Vous apprendrez que vous pouvez investir facilement au-delà de votre épargne de sécurité détenue sur votre livret A ou votre assurance-vie.

L’investissement n’est pas réservé aux plus fortunés, même 20 000 euros peuvent être optimisés. Vous saurez enfin comment faire fructifier vos économies à la fin de votre lecture :

Pourquoi investir est important pour votre avenir

Investir son argent, c’est comprendre le principe de faire travailler ses économies pour qu’elles augmentent. Pour que cela fonctionne, votre argent doit être investi un certain temps sur un produit, dans une entreprise valorisable.

Garder son épargne à la banque ou sous le matelas ne produit rien. C’est même une bonne manière de perdre du pouvoir d’achat avec l’inflation, vu le taux des livrets d’épargne actuellement (autour de 1 %). C’est donc une source qui va se tarir tôt ou tard.

Alors qu’une même somme bien placée peut vous rapporter des revenus chaque mois.

Ce n’est pas magique. Cela prend du temps et peut comporter des risques limités.

Tout d’abord, vous devez vous demander dans quel but vous auriez besoin d’argent et dans quel laps de temps :

- dans environ 6 ans pour l’achat d’un logement de vacances ;

- dans 15 ans pour les études des enfants ;

- dans environ 30 ans pour votre retraite.

En fonction de votre projet, un ou des produits financiers correspondent.

Gardez en tête que plus un investissement est long et moins il est risqué. Les fluctuations du marché sont lissées sur une longue période.

Diversifier ses investissements : pourquoi et comment

Investir des deniers est donc important pour améliorer son capital plutôt que le laisser “dormir”. Maintenant, optimiser ses investissements est inévitable une fois qu’on est lancé dans le processus afin de diminuer les risques et maximiser la rentabilité de la somme placée.

Pourquoi diversifier ses investissements ?

Diversifier ses investissements permet donc de placer son argent sur différents marchés. Ne pensez pas diversifier en achetant un appartement pour faire de la location saisonnière et acheter des parts de SCPI. Dans ce cas, vous investissez uniquement sur le marché immobilier. Vous subissez par conséquent les mêmes fluctuations. Diversifier permet de réduire les risques et de profiter de la meilleure performance des différents marchés sur une même période.

Epargne et produits financiers

Une partie de votre argent doit bien sûr être placée sur un livret A ou un LDD, livret de développement durable, afin de garder une épargne de sécurité en cas de pépin du quotidien. Il est souvent conseillé de ne pas dépasser 15 000 euros sur son livret A.

Ensuite, choisissez des investissements selon le temps que vous avez à y consacrer et votre niveau de connaissance. Investir en bourse, si vous n’y connaissez pas grand-chose et avez peu de temps pour vous éduquer à la chose, n’est pas une bonne idée.

Un investissement locatif dans lequel vous gérez l’intendance vous prendra du temps, mais peut-être un achat sur le long terme pour vos enfants une fois étudiant. Découvrez notre guide pratique sur l’investissement immobilier si vous souhaitez creuser ce sujet.

Placer son argent sur divers produits financiers permet de répartir les risques, jouer sur les différents taux de rendement, et le timing nécessaire à la rentabilité de votre placement.

Par exemple :

Investir dans un livret A, une assurance-vie, une SCPI, et un PEA représente une bonne diversification. Ces choix d’investissement ne requièrent que très peu de temps à y consacrer. Il s’agit uniquement de placement à long terme. Les taux sont eux variables :

- ~1 % pour le livret A ;

- ~2 % pour une assurance-vie ;

- ~5,5 % pour une SCPI ;

- ~7 % pour un PEA.

Si vous souhaitez ajouter un placement à plus court terme, vous pouvez vous diriger vers le crowdfunding immobilier, avec un rendement à 9 % en 36 mois environ. Bien évidemment plus l’investissement est bref et avec un potentiel de rente important, plus il est risqué.

Diversifiez, car personne ne peut prédire l’avenir, et selon l’adage, “mieux vaut ne pas mettre tous ses œufs dans le même panier”.

Comprendre les intérêts composés et l’investissement long terme

L’investissement sur une longue durée, au moins 10 ans, est très attractif grâce à la force des intérêts composés. Aussi appelés intérêts cumulés, ils créent un effet boule de neige par rapport à votre capital de départ.

Exemple :

Vous placez 1 000 euros avec un taux d’intérêt de 5 % reversé tous les ans. Ces 5 % représentent 50 euros, votre somme de départ s’est déjà enrichie de 50 euros supplémentaires. La deuxième année, les intérêts de 5 % seront calculés sur le montant de 1 050 euros et constitueront alors 52,50 euros, vous obtiendrez alors 1 102,50 euros. Ainsi de suite année après année.

Vous améliorez votre capital et votre taux d’intérêt étant calculé sur la dernière somme comptabilisée et non sur le dépôt initial, vous multipliez le rendement.

Voilà pourquoi ce système est profitable sur le long terme. Les intérêts s’ajoutent sans cesse au capital.

Les intérêts simples quant à eux sont toujours évalués sur le capital initial et donc n’augmentent jamais.

Pour connaître le temps nécessaire pour doubler votre investissement, vous pouvez utiliser cette formule qui donne une estimation assez fiable :

72 / r = N

Reprenons notre exemple : r étant le pourcentage de rentabilité et N le nombre d’années de placement nécessaires :

72 / 5 = 14,4

L’investissement de 1 000 euros doublera au bout d’un peu plus de 14 ans grâce à 5 % de rentabilité par an.

Dans quels produits investir son épargne

Maintenant que certaines bases sont posées, voyons en détail les produits existants dans lesquels vous pouvez placer vos économies, de façon diversifiée, toujours !

Gardez à l’esprit qu’aucun placement n’est garanti et que les performances passées ne préjugent pas des performances futures.

Immobilier

Acheter un bien immobilier représente le placement préféré des Français. C’est en effet un actif tangible et rassurant. Un appartement en location ou une résidence secondaire, génère des revenus immobiliers et peut servir aussi à la famille en cas de besoin.

L’investissement dans la pierre sert aussi à bénéficier d’un emprunt immobilier, idéal pour bénéficier de l’effet de levier qui permettra d’augmenter votre capital. Il s’agit donc d’un placement judicieux. Reste à être sélectif sur le type de bien et son emplacement, afin de maximiser sa rentabilité et diminuer les risques.

⇒ Investissez en immobilier grâce à notre guide pratique.

Assurance-vie et livret épargne

Détenir un livret épargne et une assurance-vie sont des incontournables. D’abord ils permettent de garder des fonds liquides, c’est-à-dire facilement récupérables en cas d’urgence, et ils ne sont pas imposables. La rentabilité est réduite certes, mais votre épargne de sécurité est disponible, et vous rapporte entre 1 % et 2 % par an.

L’assurance-vie est un investissement qui vous permet de profiter d’avantages fiscaux après 8 ans de détention, notamment en cas de retrait et en cas de succession.

⇒Approfondissez l’investissement en assurance-vie en téléchargeant notre guide expert.

Assurance-vie en unités de compte

Il existe deux sortes d’assurance-vie :

- en fond euros ;

- en unités de compte.

La première option comporte moins de risques et vos fonds sont garantis, mais le rendement est faible, entre 1 % et 2 % par an. La différence avec un livret A est qu’il n’y a pas de plafond pour votre épargne alors que le livret A est plafonné à 22 950 euros. Vous pourrez aussi par la suite choisir d’investir dans des unités de compte en composant comme vous le souhaitez votre enveloppe avec les fonds euros.

Une assurance-vie en unités de compte revient à placer son argent sur plusieurs supports financiers via un contrat multisupport. Les taux de rendement sont bien plus élevés, mais attention rien n’est garanti, vous pouvez perdre votre capital. Seul le nombre d’unités de compte est assuré par le souscripteur. Investir sur 8 ans minimum permet d’absorber les fluctuations des marchés et d’obtenir une courbe de progression équilibrée. Vous limitez également les frais liés aux retraits.

La gestion d’une assurance-vie en unité de compte vous est facturée, veillez à ce que cette charge ne soit pas trop importante. N’hésitez pas à comparer les assureurs pour vous faire une idée.

ETF

Exchange Traded Funds ou trackers, copie l’indice boursier d’un marché. Le capital investi n’est pas garanti, l’indice boursier va à la hausse comme à la baisse, vous pouvez donc subir des fluctuations. Mais vous pouvez récupérer votre capital rapidement pour le placer sur un autre indice plus favorable. Sinon misez sur le long terme.

Les indices boursiers les plus connus :

- Le CAC 40 ;

- S&P 500 ;

- Dow Jones ;

- Euro Stox 50.

Les avantages des ETF :

- un accès facilité, même avec un petit budget, via un PEA par exemple, et vous pouvez acheter ou vendre n’importe quand ;

- les frais sont faibles par rapport à l’achat d’action ;

- la diversification, car un ETF regroupe plusieurs actifs. Vous limitez ainsi les risques.

Pierre papier (SCPI…)

Investir dans la pierre papier, revient à faire un investissement immobilier. Les SCPI, sociétés civiles de placement immobilier, constituent des parcs de biens locatifs destinés à la résidence ou à l’activité professionnelle. Elles s’occupent de toute la gestion pour le compte d’investisseurs et reversent les loyers récoltés à hauteur des parts de chaque actionnaire. Il s’agit d’un placement relativement peu risqué, qui se fait sur le long terme, environ 10 ans, pour en tirer tous les bénéfices.

Investir dans la pierre papier permet de gagner un complément de revenu tous les trimestres et d’espérer une plus-value lors de la revente de ses parts. Mais gardez à l’esprit qu’il y a des frais de gestion et que vos rentes sont imposables.

Le taux de rendement est autour de 5 %.

Vous pouvez investir en SCPI par l’intermédiaire de votre banque, d’une plateforme en ligne, d’un courtier ou d’un gestionnaire de patrimoine.

Vous pouvez investir dans une SCPI à partir de 500 euros, et vous pouvez également bénéficier de l’effet de levier du crédit immobilier pour acheter des parts.

Crowdfunding immobilier ou PME

Pour un investissement à court terme, vous trouverez le crowdfunding immobilier. Très rentable, court terme et risqué, ce type de placement a le vent en poupe et à généré en moyenne environ 9 % de rentabilité en 2021.

Le principe est simple, prêter votre argent à un promoteur immobilier pour la construction d’un projet précis. À l’issue de la construction, vous récupérez vos billes plus la plus-value s’il y en a eu une ou une moins-value, cela arrive aussi. Rien n’est garanti, le projet peut ne jamais voir le jour non plus. Vous perdez alors votre capital.

Afin d’investir sérieusement, vous pouvez vous informer auprès de plateformes en ligne spécialisées dont les acteurs font des études de chaque projet et vous informent du niveau de risque.

Concernant le crowdfunding pour les TPE et les PME, il s’agit du même principe, mais à plus long terme que dans l’immobilier. C’est une levée de fonds auprès d’investisseurs particuliers. En cas de création d’entreprise, la prise de risque est importante, mais la rentabilité en cas de réussite est aussi très élevée.

Un investissement en crowdfunding d’entreprise offre des contreparties différentes. Vous pouvez obtenir des actions ou des obligations et bénéficier d’un avantage fiscal au niveau de votre impôt sur le revenu.

⇒ Si le crowdfunding vous intéresse, apprenez-en davantage en téléchargeant notre guide expert sur l’investissement.

Bourse

Investir en Bourse peut faire peur à plus d’un épargnant ne possédant qu’un livret A et un placement immobilier. Pourtant, il s’agit d’un placement intéressant et pas si compliqué s’il est envisagé à long terme.

Pourquoi investir en bourse :

- votre argent travaille tout seul ;

- vous soutenez des entreprises et l’économie ;

- vous pouvez investir un petit montant pour débuter ;

- c’est un investissement passif sur le long terme ;

- vous pouvez profiter des intérêts composés ;

- vous diversifiez un maximum vos investissements.

Les actions en bourse peuvent rapporter une plus-value au moment de la revente. Vous vendez à un prix plus élevé que votre prix d’acquisition.

Les actions achetées peuvent vous rapporter des dividendes selon les entreprises, ce n’est pas automatique. Ces dividendes peuvent être réinvestis, vous obtenez donc l’effet boule de neige du principe des intérêts composés expliqué plus haut dans ce guide.

L’investissement en bourse sur le long terme, élimine l’effet spéculatif tant redouté, et représente alors un placement très intéressant financièrement et relativement simple. Vous vous informez au départ et ajustez vos placements en début de vie. D’après l’IEIF, institut d’épargne immobilière et foncière, la bourse est la solution d’épargne la plus rentable sur le long terme ; plus de 9 % de rentabilité sur 10 ans en 2018, et plus de 13 % sur 40 ans.

Le court terme induit de suivre quotidiennement les cours et d’avoir une connaissance fine des marchés afin de revendre rapidement ses actions en vue d’une plus-value rapide.

C’est le moment idéal pour investir en Bourse dans :

- les énergies renouvelables : solaire, hydrogène ;

- la cybersécurité ;

- la santé.

La crise écologique, la Covid-19, et la guerre en Ukraine ont mis en évidence des secteurs à privilégier à long terme.

PEA, Plan Épargne Action

Un plan d’épargne en actions est un compte qui vous permet d’investir en bourse. Vous pouvez à travers un PEA acheter des actions et gérer vous-même le suivi des cours, passez vos ordres. Les ETF sont également accessibles via un PEA qui vous offre une gestion passive, vous vendez ou achetez en passant un seul ordre pour plusieurs actions à votre courtier.

Le PEA, tout comme l’assurance-vie, est une niche fiscale française. Vous ne payez des impôts que le jour où vous voulez retirer votre argent du compte. Avant cela, vous n’êtes pas imposable sur les bénéfices accumulés et plus-values. Ce qui vous laisse de quoi réinvestir régulièrement et bénéficier des intérêts composés si importants ! L’imposition sera encore plus avantageuse après 5 ans de détention de votre PEA.

Les avantages du PEA

- Un PEA est accessible avec un faible dépôt initial, vous pouvez commencer avec 200 € ;

- Une niche fiscale, aucun impôt sur le revenu au moment du retrait après 5 ans de détention. Seulement 17,5 % de prélèvements sociaux ;

- investir sur des Trackers ;

- accessible en gestion pilotée ;

- bénéficier des intérêts composés ;

- accessible dès 18 ans avec un plafond de 20 000 euros.

Comment ouvrir un PEA

Vous pouvez ouvrir un PEA depuis une banque ou un courtier. Aujourd’hui, les banques et les courtiers en ligne sont très performants dans ce domaine et proposent des frais très faibles.

Un PEA est transférable d’un gestionnaire à l’autre si vous souhaitez changer en cours de vie pour améliorer les performances de vos investissements. Toutes vos opérations restent dans votre portefeuille.

Exemple de courtier en ligne fiable :

- Fortuneo ;

- Yomonie ;

- Boursedirect ;

- BforBank ;

- Boursorama.

Cryptomonnaie et NFT

Les cryptomonnaies s’adressent à ceux qui ont un peu le goût du risque et surtout les précurseurs. Les monnaies virtuelles et les NFTs sont des marchés très récents et leur volatilité est encore très présente.

Pour faire simple, les crypto sont des monnaies virtuelles qui reposent sur la technologie de la blockchain, un mélange d’algorithmes complexes et de cryptographie. Les banques et les États n’ont pas de pouvoir sur les cryptomonnaies. Le principe est que chaque détenteur de cryptomonnaie est responsable et participe au contrôle de la blockchain, soit une totale décentralisation. Cette dernière représente des livres de comptes publics rattachés à des cryptomonnaies, consultable par tous. La transparence est de mise.

Aujourd’hui, tout le monde connaît de près ou de loin le Bitcoin, qui a connu un succès impressionnant et a rendu riche plus d’un avant-gardiste depuis sa création en 2009.

Les cryptomonnaies stables et qui ont prouvé leur fiabilité :

- Bitcoin ;

- Ethereum ;

- Solana ;

- Avalanche.

Chacune de ces monnaies a une blockchain correspondante qui permet les échanges. Vous pouvez acheter ou revendre vos Bitcoins ou Solana, ou vous en servir pour acheter des Tokens ou des NFTs. Dans plusieurs pays, vous pouvez payer avec vos bitcoins dans la vie courante.

Les Tokens

Les Tokens sont des actifs numériques développés sur une blockchain déjà existante. Cela fonctionne comme des actifs. La particularité est que chaque Token est unique. Ces jetons, selon leurs caractéristiques, peuvent fonctionner comme une devise, comme des parts de société ou de bien immobilier.

Les NFTs

Les NFTs sont des Tokens non-fongibles. Ils sont représentés par des œuvres d’art uniques, sécurisées par une technologie complexe qui les rendent induplicables, toujours numériques et basés sur une blockchain. Elles se vendent jusqu’à plusieurs millions d’euros. Ces pièces de collection peuvent être achetées sur une plateforme telle qu’OpenSea.

Il s’agit d’utiliser cette nouvelle technologie hyper et cyber sécurisée pour créer des jeux vidéo, des œuvres d’art, des objets numériques, complètement uniques. Impossible d’en créer des copies. Vous ne pouvez en acquérir qu’en payant en cryptomonnaie.

Pourquoi investir dans le monde des cryptomonnaies ?

Un peu comme dans l’univers de la Bourse, il y a une dimension long terme et une dimension spéculative, des frais liés à vos transactions, et bien évidemment des bénéfices à la revente de vos actifs. Il s’agit d’un monde totalement numérique basé sur une technologie décentralisée pour ne plus être dépendant des banques et des États qui créent la monnaie et font varier sa valeur. Dans le cas des crypto, c’est la communauté qui fabrique la puissance d’une monnaie virtuelle.

L’art

Le marché de l’art symbolise une place virtuelle où s’échangent des œuvres cotés contre de l’argent. Acheter un tableau ou une sculpture d’un artiste reconnu est un enjeu pour les passionnées et les collectionneurs. C’est une acquisition pour les amoureux qui ne produit rien au quotidien, mais qui représente une valeur qui augmente avec les années et constitue un patrimoine à transmettre. C’est évidemment un investissement sur le long terme, afin d’optimiser la rentabilité.

Le choix de l’œuvre et de l’artiste est très important, un artiste coté avec un bon niveau de vente est à privilégier.

De plus, investir dans l’art comporte certains avantages fiscaux, notamment de ne pas être imposable par l’IFI. L’impôt sur la plus-value lors de la revente peut être largement abaissé en fonction du nombre d’années de détention. La TVA, quant à elle, est à 5,5 % dans le cas d’un achat direct auprès de l’artiste ou de ses ayants droit, et dans le cas d’une importation depuis un autre pays.

Investir dans l’art s’adresse donc à tous les passionnés, en témoigne le boom du marché des NFTs. L’intérêt financier apparaît après plusieurs années d’acquisitions durant lesquelles vous profitez pleinement de votre investissement chez vous.

L’or

Diversifier ses investissements en misant sur l’or peut sembler vieux comme le monde, c’est effectivement une valeur refuge qui fascine.

Le cours de l’or a tendance à monter en cas de crise. C’est donc un bon moyen de diversifier son patrimoine afin d’équilibrer les risques dans les pires circonstances. Mais l’or devrait représenter une part légère de vos investissements, selon les experts.

En effet, l’or ne produit pas de rente mensuelle et son cours subit des fluctuations régulièrement. C’est une valeur refuge en cas de crise extrême du système. Sinon, c’est un produit que l’on affectionne, qui se transmet, donc en résumé qui se garde. Attention aux frais de stockage si vous souhaitez le sécuriser dans un coffre à la banque.

Vous pouvez acheter de l’or physique :

- lingot ;

- pièce d’or.

Attention à la pureté de l’or dans chaque investissement physique. Les bijoux en or n’ont pas de valeur suffisante pour le considérer comme un investissement. L’or des lingots doit être pur à 99,5 % et les pièces d’or à 90 %.

Ou, achetez de l’Or papier via des ETF, fonds d’investissement qui copient un indice boursier. Vous pouvez donc investir dans l’Or depuis un compte titre ordinaire, CTO. Cela vous évite d’avoir à stocker un lingot et c’est certainement plus rapide à revendre.

Tout le monde peut investir

L’investissement financier s’adresse à tous les épargnants. Concrètement, il vaut toujours mieux placer 200 euros à 5 % de rentabilité que les garder dans sa tirelire. Appréhender différemment son argent, le voir comme un consommable n’est pas une bonne solution dans un monde capitaliste. Une partie de son argent est nécessaire pour subvenir à ses besoins quotidiens (nourriture, loyer, voiture, habillement…), le reste devrait être divisé entre une épargne de précaution et une épargne d’investissement. Nous manquons d’éducation financière dès le plus jeune âge. Faire fructifier son argent de poche c’est possible !

Voici un tableau récapitulatif des placements possibles avec une petite somme au démarrage :

| produit financier | montant de départ | rentabilité moyenne |

| assurance vie et livret épargne | 50 € | 1 % — 2 % |

| SCPI | 500 € | 5 % |

| crowdfunding immobilier | 1 000 € | 9 % |

| PEA | 200 € | selon le choix des actifs boursier |

| cryptomonnaies | 100 € | l’avenir nous le dira. |

Comment bien placer 20 000 euros

Pas besoin d’être riche pour investir, vous l’aurez bien compris. Les investissements proposés dans ce guide ne sont pas sans risques. Aucun investissement n’est garanti, et au risque de se répéter, “les performances passées ne présagent pas des performances futures”. Autrement dit, vous pouvez perdre votre capital. Voilà pourquoi nous vous invitons à diversifier vos investissements, ainsi vous diminuez les risques de tout perdre en misant sur 1 seul marché. De plus, investir sur le long terme reste la solution la plus sûre pour absorber les aléas et augmenter votre capital. Donc, finalement, les risques peuvent être maîtrisés.

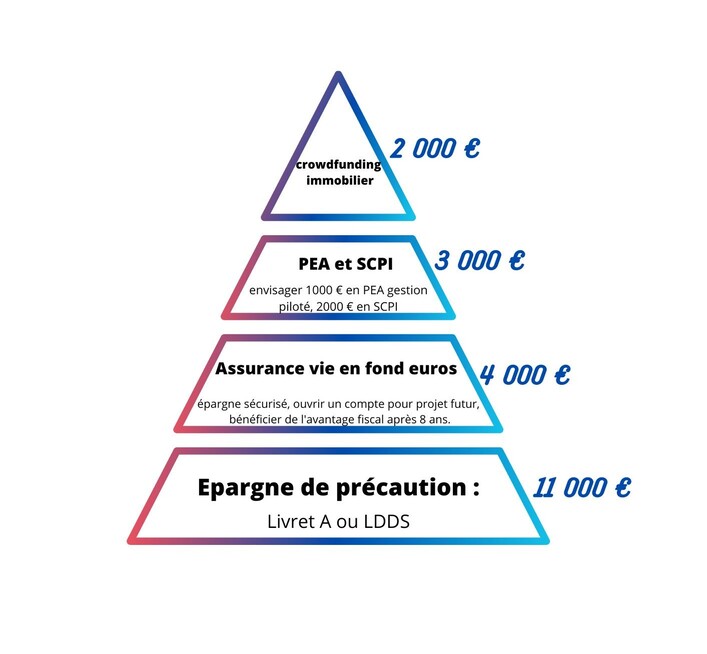

Maintenant, vous avez 20 000 euros d’épargne et vous découvrez l’investissement. Que faire avec cette somme ?

Voici une idée approximative en termes de montant, mais les proportions correspondent à une diversification intéressante :

Dans cet exemple, tous les investissements sont à long terme, à l’exception du crowdfunding immobilier qui s’étend maximum sur une période de 36 mois. Bien évidemment, c’est le projet le plus risqué, mais 9 % de rentabilité sur 3 ans attire l’attention, et mérite de s’y attarder pour faire le bon choix. Renseignez-vous sur une plateforme de qualité comme Homunity par exemple.

Le PEA et la SCPI bénéficient du boost des intérêts composés. Et l’assurance vie en fonds euros ouverte au plus tôt vous ouvrira des opportunités. Vous pouvez par la suite décider de diminuer la part des fonds euros pour des unités de compte. C’est aussi une niche fiscale après 8 ans de détention et en cas de succession. Donc c’est un produit incontournable.

Ainsi, vous savez désormais que vous pouvez vous lancer dans divers investissements, avec sérieux toujours, et une touche d’audace pour optimiser votre capital. Bien évidemment cela requiert de vous renseigner au préalable, mais qui confierait ses deniers sans s’informer ? Gardez à l’esprit que les livrets A et LDDS ne sont pas faits pour faire fructifier votre argent, mais plutôt en cas de coup dur dans votre quotidien.